이 기사는

2024년 01월 25일 17:25 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 최윤석 기자]

삼성증권(016360)이 국내 증권사 최초로 회사채 발행에서 민평금리 보다 낮은 수준에서 금리를 책정한 것은 물론, 증액까지 성공했다. 앞서 국내 채권 시장에선 외부환경 악화로 인한 증권사 회사채 수요에 대한 우려가 있었다. 하지만 삼성증권은 높은 건전성과 그룹사 지원 가능성이 시장의 호평을 받아 이를 불식시켰다.

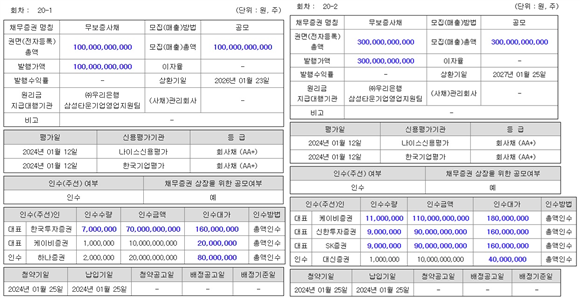

(사진=한국거래소 전자공시시스템)

25일 한국거래소 전자공시시스템에 따르면 삼성증권은 총 2000억원 규모 회사채 발행을 위한 수요예측에서 총 1조6000억원의 매수 주문을 받아 흥행에 성공했다. 제20-1회차 2년 만기 700억원 모집에선 6400억원, 제20-2회차 3년 만기 1300억원 모집에 9600억원의 주문이 모였다.

이에 따라 2년물은 기존 700억원에서 1000억원 규모로 증액이 결정됐고 3년물은 기존 1300억원에서 3000억원으로 증액이 결정됐다. 이로써 총 발행 규모는 기존 2000억원에서 4000억원으로 두배 증액됐다.

채권 발행 주관은 2년물은 한국투자증권과 KB증권이 대표 주관사를 맡고 인수사로는 하나증권이 참여했다. 3년물에선 KB증권과 신한투자증권이 대표 주관을 맡고 대신증권, SK증권이 인수사로 나섰다.

회차별 참여 내역을 살펴보면 2년물에선 총 41건이 몰리면서 9.14대 1 경쟁률을 기록했고 이어 3년물은 총 58건의 주문이 들어와 최종 7.38대 1의 경쟁률을 기록했다.

(사진=삼성증권)

이번 삼성증권의 회사채 발행은 국내 증권사로서는

미래에셋증권(006800)에 이어 올 들어 두 번째다. 앞서 미래에셋증권의 회사채 발행에선 3000억원 규모 수요예측에서 6000억원의 매수 주문을 받았지만 2·3·5년물 모두 민평금리보다 15bp, 29bp, 18bp 높은 수준에 물량을 채워 아쉬움을 남겼다. 높아진 금리에 결국 기존 6000억원 규모 증액에서 한발 물러선 4200억원에 만족해야 했다.

이에 반해 삼성증권 수요예측에선 2년물은 0bp, 3년물은 -2bp 수준에서 모집 물량을 채웠다. 앞서 삼성증권은 개별 민간채권 평가회사 평균금리(민평 금리) 기준 ±30bp(베이시스포인트·1bp=0.01%포인트)의 금리를 제시했고 2년물은 0bp, 3년물은 -2bp 수준에서 모집 물량을 채웠다. 이로써 2년물과 3년물 각각 3.994%, 4.089%로 이자율이 확정됐다,

앞서 업계에서는 증권사 회사채 수요에 대한 우려가 컸다. 태영건설 워크아웃에 따른 증권업계 신용도 문제 부각과 불확실성 증대로 인한 증시 불황 우려 때문이다. 실제 국내 1위 증권사인 미래에셋증권의 회사채 발행에서도 완판에 성공했지만 오버발행 이슈는 피할 수 없었다. 하지만 삼성증권은 리스크 관리 등 안정성 측면에서 상대적으로 높은 평가를 받았다는 게 전문가들 견해다.

신승환 NICE신용평가 책임연구원은 “최근 비우호적인 산업환경에서도 삼성증권은 그룹사의 지원 가능성과 우수한 재무안정성을 바탕으로 환경 변화에 대한 대응이 가능할 것으로 예상된다”라며 “다만 부동산 프로젝트파이낸싱(PF) 익스포저 문제와 향후 업권 환경에 따른 사업 수익성은 모니터링할 계획”이라고 말했다.

최윤석 기자 cys55@etomato.com