이 기사는

2024년 07월 10일 17:51 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 김혜선 기자]

포스코퓨처엠(003670)이 최근 외형 성장세가 이어지고 있지만, 비용 부담으로 인한 수익성 약화가 이어질 것으로 전망된다. 특히 2차 전지에 대한 생산설비 증설로 인한 차입 부담도 여전히 남아 있어 향후 재무부담도 가중될 것으로 평가된다.

(사진=포스코퓨처엠)

10일 한국신용평가는 포스코퓨처엠의 신용등급을 'AA-/안정적'으로 평가했다. 한신평은 2차전지 소재 수요 둔화 등에 따른 수익성 약화, 대규모 투자 자금 소요로 확대된 재무부담 등을 근거로 제시했다.

포스코퓨처엠의 올해 1분기 매출액은 1조1384억원으로 직전연도 동기(1조1352억원)와 비슷한 수준을 유지한 것으로 나타났다. 앞서 지난 2021년 매출액은 1조9895억원에 그쳤지만, 2022년(3조3019억원)을 거쳐 지난해(4조7599억원)까지 대폭 개선된 매출 규모를 유지하고 있다.

이 같은 상황에서 실적도 개선되고 있으나, 한신평은 올해 낮은 수익성을 기록할 것이라고 예상했다. 유럽 수요 부진으로 전기차 산업 성장 속도가 둔화되고, 지속적인 양극재 판가 하락세와 고정비용 부담이 증가할 것으로 전망하면서다.

실제 포스코퓨처엠의 올해 1분기 영업이익은 379억원으로, 직전연도 동기(203억원)보다 소폭 개선됐다. 그러나 한신평에 따르면 이는 지난해 광물 가격이 큰 폭으로 하락하면서 재고평가손실(705억원)로 인식했던 금액이 올해 공정에 투입돼 원가가 낮아진 효과라는 설명이다.

(사진=한국신용평가)

여기에 포스코퓨처엠의 재무부담도 확대될 것으로 보인다. 지난 2019년 포스코ESM과 합병한 이후 2차 전지 사업기반을 확보하기 위해 생산설비 증설이 이어졌고, 이에 차입금 규모도 빠르게 증가하고 있기 때문이다.

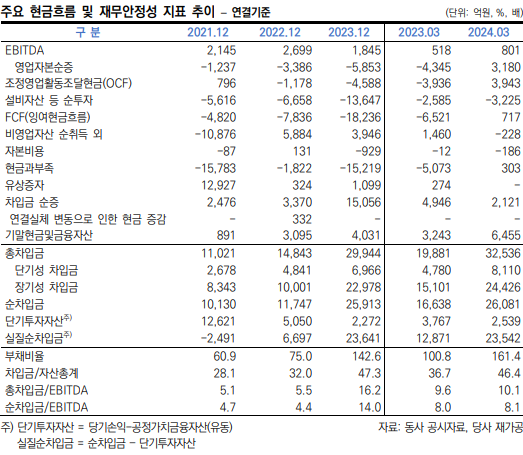

포스코퓨처엠이 올해 1분기말 기준 보유한 총차입금은 3조2536억원이다. 지난 2021년말에는 1조1021억원 수준이었지만, 2차 전지와 관련된 생산설비 투자가 이어지면서 2022년 말(1조4843억원)과 지난해 말(2조9944억원)을 거쳐 크게 늘었다. 특히 현재 보유한 현금 및 금융자산(6455억원)을 크게 웃돈다.

이는 설비자산 등 순투자가 확대된 영향이 컸다. 포스코퓨처엠의 지난 2022년 자본적지출(CAPEX)은 6659억원 수준이었다. 그러나 지난해(1조3660억원) 대폭 확대됐고, 올해 1분기에도 3219억원을 투자한 상태다.

상황이 이렇다 보니 포스코퓨처엠의 재무부담도 가중됐다. 먼저 올해 1분기말 부채비율은 161.4%에 달한다. 지난해말(100.8%)보다 악화됐다. 여기에 총차입금/EBITDA(상각전영업이익)도 10배를 상회한다.

오윤재 한국신용평가 수석애널리스트는 "전방 수요 둔화에 다른 일부 투자 집행시점 순연과 내후년까지 목표 CAPA 하향 조정했다"라며 "그럼에도 광양 5단계, 포항 2단계, 캐나다 JV 1단계 등 중단기 투자 부담이 여전히 3조원을 상회할 것으로 추정되는 점을 고려해 당분간 차입 규모 증가세가 이어질 것으로 전망된다"라고 전했다.

김혜선 기자 hsunn@etomato.com