이 기사는

2024년 01월 2일 14:28 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 박예진 기자]

한화에어로스페이스(012450)가 지난해 4월에 이어 또다시 2000억원 규모의 대규모 사채 발행에 나섰다. 4월 수요예측에서도 1500억원 규모 발행에 총 5700억원의 투자주문이 몰리면서 흥행에 성공한 바 있다. 이에 올해도 흥행을 이어나갈 수 있을지 시장의 관심이 쏠린다.

(사진=한화에어로스페이스)

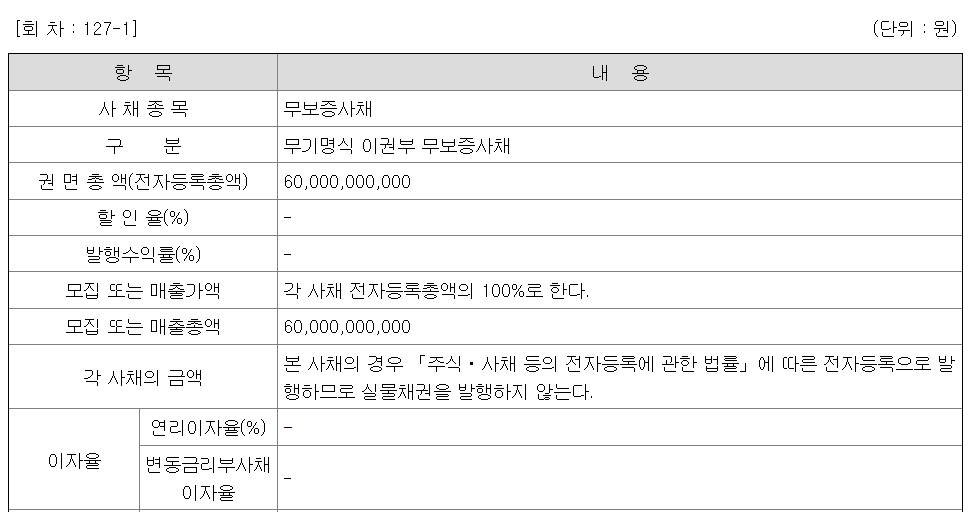

2일 금융감독원 전자공시시스템에 따르면 한화에어로스페이스는 무기명식 이권부 무보증 공모사채 제127-1회(600억원), 제127-2회(800억원), 제127-3회(600억원)를 발행할 계획이다.

제127-1회는 상환기한이 오는 2026년 1월9일까지인 2년 만기 채권으로, 이자지급 방식은 오는 4월11일부터 상환일까지 2년간 1·4·7·10월11일에 맞춰 연간 이자의 4분의 1씩 분할해 지급된다.

제127-2회와 제127-3회의 이자지급 방식도 동일하다. 제127-2회는 상환기한은 오는 2027년 1월11일인 3년물 채권이며, 제127-3회는 오는 2029년 1월11일이 만기인 5년물 채권이다.

오는 3일 오전 9시부터 오후 4시까지 진행되는 수요예측 결과에 따라 권면총액(전자등록총액), 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정이다. 예측 결과에 따라 발행되는 채권의 총액은 4000억원 이하까지 확대될 수 있다.

(사진=금융감독원 전자공시시스템)

한국기업평가·NICE신용평가 등 신용평가사가 계상한 한화에어로스페이스의 신용등급은 AA-(안정적)다. KIS자산평가·한국자산평가·나이스피앤아이·에프앤자산평가 등 민간채권평가회사 4사에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 한화에어로스페이스의 개별민평 수익률의 산술평균은 2년 4.018%, 3년 4.050%, 5년 4.145%다. 같은 AA-등급 민평금리·산술평균 2년 3.869%, 3년 3.887%, 5년 4.057%보다 높은 수준이다.

이번에 발행된 무보증사채는 전액 채무상환에 쓰일 예정이다. 한화에어로스페이스는 올해 4월29일 만기를 앞둔 2600억원 규모 제125-1회 공모사채와 3월27일과 4월30일 만기를 앞둔 1500억원 규모 사채를 보유하고 있다. 사채를 발행한 이후에도 부족한 자금은 한화에어로스페이스 자체자금으로 충당할 예정이다.

한화에어로스페이스는 지난해 3분기 말을 기준으로 단기금융상품을 포함한 현금및현금성자산 2조908억원을 보유하고 있다. 차입금의존도는 22.4%로 안정적인 수준을 유지하고 있었지만, 부채비율은 309.7%로 높은 상황이다. 이는 직전연도 말 286.6%보다 약 23.1%포인트 증가한 수치다.

앞서 2022년 한화에어로스페이스가 한화방산 지분 100%를 획득한 이후 부채비율은 2021년 말 181.0%에서 2022년 286.6%로 급증했다. 방산사업부문의 대규모 신규 수주계약에 따른 선수금 수령 영향으로 부채총액이 2022년 말 11조2335억원으로 전년 대비 약 57.9% 상승한 영향으로 풀이된다. 지난해 3분기말에는 한화그룹 계열사 등과 함께 한화오션(구 대우조선해양) 지분 약 24.7%를 약 1조원에 인수하면서 부채비율이 309.7%까지 올랐다.

향후에도 연간 700억원 내외 이자부담, 연간 4000억원 내외 자본적지출(CAPEX) 부담, 연간 500억원 내외 배당금 지급 등 자금소요가 지속될 것으로 예상된다. 최근 외형확장과 영업수익성 개선 추세로 인해 양호한 현금흐름 등을 바탕으로 우수한 재무안정성을 유지 중이나 한화오션 인수 이후 회사의 실질적인 재무부담이 확대되고 있는 추세다.

김형진 NICE신용평가 선임연구원은 “단기적으로 금융비용, 투자집행 등 제반 자금소요를 상회하는 수준의 상각 전 영업이익(EBITDA) 창출이 이뤄질 것으로 예상되며, 3조3754억원에 이르는 유형자산의 담보여력을 감안할 때 만기도래 차입금은 상당 부분 차환이 가능할 것”이라면서 “대외신인도와 국가 핵심 방산사업 영위에 따른 정책자금 수혜 가능성 등을 종합적으로 고려할 때 단기유동성 위험은 극히 낮은 수준”이라고 판단했다.

박예진 기자 lucky@etomato.com