이 기사는

2024년 04월 3일 14:03 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 이조은 기자]

롯데하이마트(071840)가 최근 매출이 감소하고 재무 부담이 늘어나면서 신용등급 및 전망이 A+(안정적)으로 하향됐다. 낮은 수익성에 비해 차입금이 늘고 있는 상태에서 올해 실적 개선과 함께 재무 건전성 회복이 필요한 시점이다.

(사진=NICE 신용평가사)

3일 나이스(NICE)신용평가에 따르면 롯데하이마트는 최근 무보증사채에 대한 등급전망이 기존 ‘AA-(부정적)’에서 ‘A+(안정적)’으로 조정됐다. 최근 매출 감소가 지속되면서 수익성이 부진한 것에 비해 차입 부담이 증가한 것이 주된 원인으로 꼽힌다.

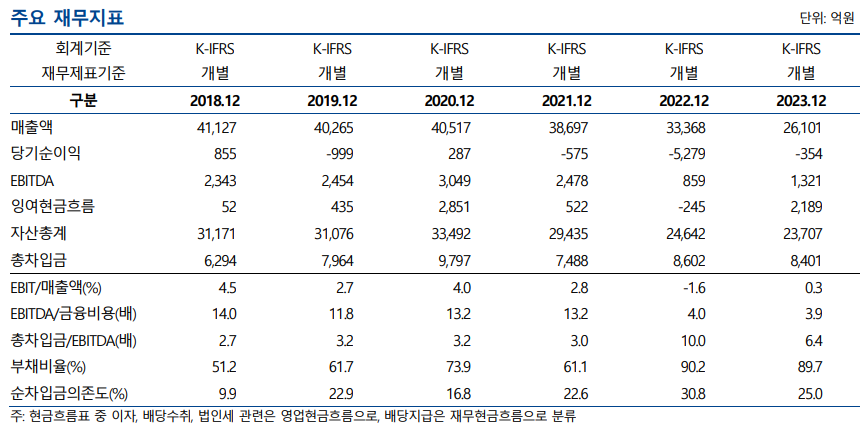

롯데하이마트는 최근 매출이 줄면서 수익성이 부진한 상태에 머물러 있다. 지난해 매출은 2조6101억원을 기록해 2022년 3조3368억원에 비해 21.78% 감소했다. 영업이익은 흑자 전환했으나 82억원에 불과해 영업이익률은 0.32%를 기록했다. 지난 2021년 매출 3조8697억원에 영업이익률 2.76%를 기록했던 것과 비교하면 2년 만에 눈에 띄게 줄어든 것이다.

이처럼 롯데하이마트 수익성이 저하된 이유는 2021년부터 코로나19 특수가 줄면서 대형 가전 위주로 매출이 감소했고, 이에 따른 고정비 부담이 늘어났기 때문이다. 여기에 최근 가격경쟁력을 중요시하는 소비자들의 온라인 구매가 증가했고, 가전 제조사 자체 유통망 성장으로 오프라인 시장 내 경쟁이 심화되면서 집객력이 약화된 것도 부정적인 영향을 미쳤다. 또한 오프라인 매장에 비해 마진율이 상대적으로 낮은 온라인 매출 비중을 확대하면서 수익성은 바닥을 보이고 있다.

현재 롯데하이마트는 이익 창출력 대비 높은 차입 부담이 지속되고 있다. 잉여현금흐름은 2021년522억원에서 2022년 -562억원으로 적자 전환했다. 지난해엔 점포를 통폐합하고 매장 관련 투자 부담을 최소화하면서 자본적 투자(CAPEX)를 줄인 덕분에 잉여현금흐름은 다시 2189억원으로 흑자 전환했으나 아직 2020년 2851억원에는 못 미치는 수준이다.

차입규모는 현금창출력을 상회하며 증가 추세에 있다. 총차입금은 2021년 7488억원에서 2022년 8602억원으로 증가했다. 2023년 총차입금은 8401억원으로 소폭 줄어들었으나 차입금의존도는 오히려 늘어났다. 지난 3년간 차입금의존도는 2021년 25.4%에서 2022년 34.9%, 2023년 35.4%로 지속적으로 증가했다. 여기에 총차입금 중 단기성차입금은 4534억원으로 비중은 과반수가 넘는 54.0%를 차지하고 있다.

다만, 단기적 유동성 대응 여력은 충분할 전망이다. 유동비율은 2년 연속 100%를 넘지 못해 불안정한 수준이지만, 2022년 86.20%에서 2023년 92.44%로 증가했다. 또한 토지와 건물 등의 장부가액은 3753억원에 달해 추가적인 유동성 대응이 가능할 것으로 보인다. 금융기관 미사용한도 600억원도 남아 있다.

안수진 나이스(NICE)신용평가 책임연구원은 “롯데하이마트는 잉여현금 창출기조를 이어가고 있어 금융기관 차입금의 차환이 가능할 전망”이라며 “우수한 신인도에 기반한 자금조달 접근성도 인정되며 유형자산을 활용한 담보 여력과 금융기관 미사용한도 등을 종합적으로 고려할 때 회사의 단기유동성 위험은 낮은 수준”이라고 말했다.

이조은 기자 joy8282@etomato.com