이 기사는

2024년 05월 10일 16:15 IB토마토 유료 페이지에 노출된 기사입니다.

국내 대표 사모펀드(PEF) MBK파트너스는 PEF 1세대 김병철 회장이 2005년 설립했다. 설립 이후 한발 앞선 딜로 설립 20년을 앞둔 지금 운용자산 35조원 규모로 성장했다. MBK파트너스의 행보가 곧 국내 사모펀드의 트렌드라는 말이 나올 정도다. 최근에는 대대적인 포트폴리오 조정에 나서는 동시에 투자회사 답지 않게 자발적 상장폐지라는 카드까지 꺼내들며 시장에 화제를 불러일으켰다. <IB토마토>는 MBK파트너스의 최근 행보를 톺아보면서 국내 투자금융 시장의 흐름을 가늠코자 한다.(편집자주)

[IB토마토 최윤석 기자] 최근 MBK파트너스가 B2C 중심에서 B2B로 무게추를 옮기는 분위기다. 의약품 도소매업체 지오영을 인수하면서 조단위 급 투자를 단행하는 대신 CJ CGV의 중국·베트남·인도네시아 통합 법인 'CGI홀딩스'의 지분을 매각 중이다. 5년 전 투자한 롯데카드는 지난 2022년 매각 실패 후 재시도 중인 것으로 알려졌다. 매각 기회를 노리고 있는 홈플러스도 대표적인 B2C 업종이다. 이같은 MBK파트너스의 포트폴리오 변화는 B2C 산업 리스크 요인은 점차 커져가는데다 수익 확보에도 어려움을 겪고 있기 때문이다.

(사진=롯데카드)

롯데카드 건전성 개선…재매각 준비 '착착'

10일 금융투자업계에 따르면 롯데카드는 1780억원 규모의 신종자본증권을 발행한다. 당초 900억원 발행 계획에서 수요예측에 흥행하자 규모를 2배가량 늘렸다. 신종자본증권 발행은 지난 2022년 매각 실패에 대한 후속조치 성격이 짙다. MBK파트너스가 롯데카드 매각을 위한 준비에 들어갔다는 분석이 나온다. 당시 고금리와 경기 불황으로 인한 소비부진, 건전성 위기 등이 매각 작업을 중단시켰다.

롯데카드는 MBK파트너스 인수 당시인 2019년 당기순이익은 571억에서 2020년 1307억원으로 128.7% 성장한 데 이어 2021년에는 2413억원, 2022년은 2539억을 기록하며 꾸준히 성장해왔다. 하지만 같은 기간 건전성 지표가 악화돼 조정자기자본 비율은 2019년 19.8%에서 2023년 15.0%로 감소했고 레버리지 비율은 같은 기간 5.6배에서 7.0배로 증가했다.

업계 한 관계자는 "한차례 매각이 불발된 만큼 롯데카드를 보다 매력적인 매물로 만들어야 할 필요성이 대두됐다"라며 "신종자본증권 발행을 통해 레버리지 비율은 6배 수준, 조정자기자본비율은 15%대까지 낮아질 것"으로 전망했다.

롯데카드는 레드오션인 카드 업계에서 카드이용실적 기준 시장점유율 9.6%인 알짜로 통한다. 롯데그룹이 지주사체제로 개편되지 않았다면 매각되지 않았을 것이란 평가가 지배적이다. 실제로 롯데카드는 현재로서도 안정적인 현금창출력과 견고한 시장지배력을 갖춘 매력적인 매물이다. 이런 상황에서 MBK파트너스가 매각을 서두르는 이유는 사모펀드 시장에서 B2C 업종 기피 현상이 대두된 데 따른 전략이라는 분석이 나온다.

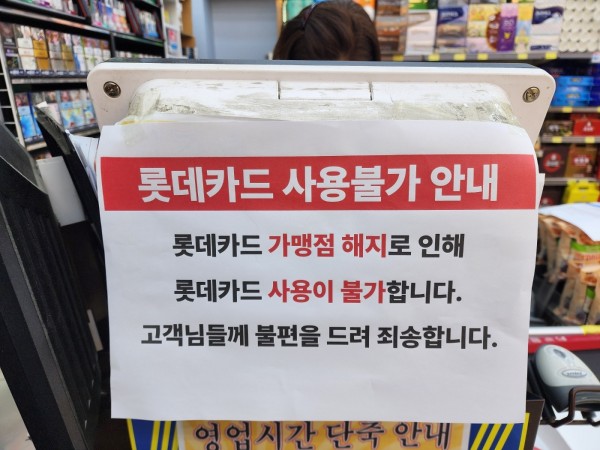

(사진=한국마트협회)

실제 한국마트협회는 올해부터 롯데카드 가맹점 해지 캠페인을 벌이고 있다. 롯데카드의 가맹점 수수료가 2.13%로 상대적으로 높다는 이유에서다. 전국 중소형 마트 500곳 이상이 동참하는 것으로 알려졌다.

사모펀드는 기본적으로 회사를 인수하고 기업가치를 끌어올리는 과정에서 일정 부분 기업 운영에 개입을 한다. 하지만 사모펀드 특성상 기업의 영속성보다는 투자회수(엑시트)를 위해 특정 기간 내 실적 향상에 주안점을 두기 때문에 이 과정에서 이해관계자와 갈등이 발생하기도 한다. 특히 B2C 산업에서는 통제 불가능한 일반 소비자까지 실적에 영향을 미치기에 사모펀드 입장에선 부담이 되는 것이다.

B2C 정리하고 B2B 강화 수순

MBK파트너스는 롯데카드와 홈플러스 외에도 주력 B2C 포트폴리오를 정리하는 수순을 밟고 있다. 업계에 따르면 MBK파트너스는 미래에셋증권 PE본부와 인수한 CGI홀딩스의 지분 매각에 나섰다. 매각 대상은 CGI홀딩스 지분 약 29%로 주관사는 모건스탠리다.

2019년 MBK파트너스는 미래에셋증권과 함께 3336억원 규모 전환우선주를 인수하며 CGI홀딩스 지분을 확보했다. 지난해 6월까지 홍콩증시 상장(IPO)으로 엑시트 하는 조건이었지만 최근 3년간 누적 영업손실 286억원을 기록하면서 좌절됐다.

IPO 기한을 올해 6월로 연장하는 동시에 일부 지분을 CJ CGV에 재매각할 수 있는 조건이 있었지만 현재 CJ CGV의 상황을 고려해 보면 지분 재매각은 어렵다. 여기에 더해 중국과 동남아시아 내 정치·사회적 이슈, 이에 따른 영화산업의 회색빛 전망이 손해를 감수하면서라도 매각을 추진하게 된 이유다.

MBK파트너스의 경우 B2C 포트폴리오를 정리하는 것과 달리 B2B 기업 비중은 늘려가는 추세다. 주로 일반 소비와 거리가 있는 전문 영역에서 안정적인 시장 점유율을 가진 업체가 물망에 올랐다.

의약품 도소매업체 지오영이 대표적이다. MBK파트너스는 최근 지오영 최대주주인 세계 최대 사모펀드 운용사 블랙스톤과 주식매매계약(SPA)을 체결했다. 계약에 따라 블랙스톤이 보유한 지오영 지주사 조선혜지와이홀딩스의 지분 71.25%를 MBK파트너스가 넘겨받게 됐다. 금액은 1조9500억원 수준으로 알려졌다.

지오영은 2002년 설립된 의약품 유통 도매 업체다. 금융감독원에 제출된 의약품 유통업체 매출액 29조6364억원에서 지오영그룹은 연결 기준 매출액 4조4386억원으로 업계 1위를 기록했다. MBK파트너스는 시너지를 위해 최근 3년 새 오스템, 메디트 등 국내 기업을 포함해 총 6곳의 헬스케어 기업을 인수했다.

변동성 큰 B2C 기피 분위기…MBK "투자 전략은 고수"

일부 포트폴리오 조정에 나섰지만 아직까지는 MBK파트너스가 보유한 포트폴리오에선 B2C 업종이 압도적으로 높다. 올 5월 현재 영화엔지니어링과 동진섬유/경진섬유를 제외하면 모두 B2C 계열이다. MBK파트너스의 국내 포트폴리오에서 가장 큰 비중을 차지하는 홈플러스도 대표적인 B2C 기업이다.

MBK파트너스는 주로 원활한 현금흐름과 판매망을 갖췄지만 저평가 받았던 기업으로 포트폴리오를 꾸려왔다. 해당 조건에 맞는 기업들은 대부분 내수기업이나 B2C 기업이었다. 하지만 코로나19 팬데믹으로 인한 내수 침체, 러시아-우크라이나 전쟁과 인플레이션으로 인수와 매각 타이밍이 어긋나기 시작했다. 결국 MBK파트너스는 수익성 개선을 위해선 변동성이 적인 B2B 기업과 수출산업 중심의 포트폴리오를 꾸리기로 한 것으로 알려졌다.

하지만 이마저도 쉽지는 않다. 최근 고금리와 소비 둔화 등으로 내수기업 전망이 어두워 기존 B2C 기업 매각에 난항을 겪을 것으로 보인다. 실제로 한국은행이 발표한 4월 전 산업 업황 기업경기실사지수(BSI)에 따르면 수출기업은 전달 보다 5포인트 상승한 반면 내수기업은 전달과 동일한 수준을 유지했다.

이에 대해 MBK파트너스 측은 기존 투자 전략은 유지한다는 입장이다. 전략보다는 인수 기업에 변화가 있는 만큼 다양한 가능성을 열어두고 투자를 진행하겠다는 계획이다.

MBK파트너스 관계자는 "MBK파트너스의 투자 기준은 변함없이 탄탄한 현금흐름을 갖춘 세일즈 네트워크를 갖춘 기업"이라며 "이런 이런 투자 전략 하에 소비재뿐만이 아니라 금융과 텔레커뮤니케이션, 헬스케어, 인프라 등 다양한 업종을 후보로 두고 있다"라고 밝혔다.

최윤석 기자 cys55@etomato.com