이 기사는

2024년 07월 4일 14:26 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 황양택 기자] 롯데카드가 신종자본증권 추가 발행에 나섰다. 지난 5월 제1회차 1780억원에 이은 두 번째 공모 발행이다. 지난 3월 사모 발행에 이어 자본확충에 속도를 내면서 레버리지배율이 크게 개선될 것으로 보인다.

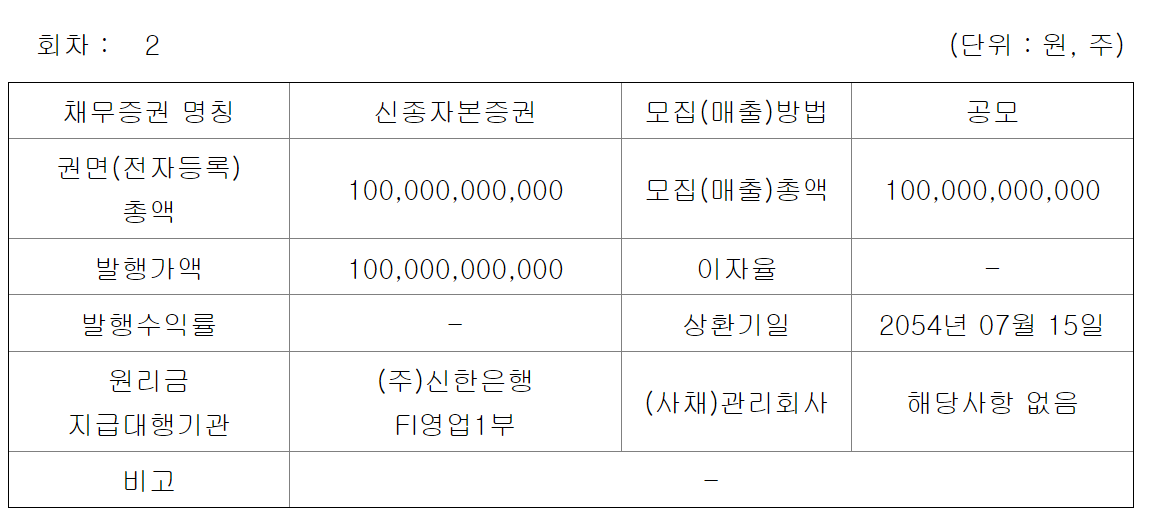

4일 금융감독원 전자공시시스템에 따르면 롯데카드는 제2회차 신종자본증권 1000억원을 공모 발행한다. 인수는

한양증권(001750)(300억원), KB증권(300억원),

메리츠증권(008560)(300억원), 케이프투자증권(100억원)이 맡는다.

수요예측은 오는 8일 진행된다. 해당 결과에 따라 발행금액을 최대 2000억원까지 늘린다는 계획이다. 청약기일은 오는 15일로 확인된다.

(사진=증권신고서)

수요예측 공모희망금리 밴드는 연 5.4%~5.9%다. 희망금리는 절대금리 수익률 선정 방식에 근거했다. 롯데카드는 이번 신종자본증권이 두 번째 공모 발행으로 아직 충분한 시장 거래가 없어서다. 후순위성을 지닌다는 점에서 선순위사채 민평금리를 적용하는 데 제한도 따랐다.

채권시장 여건과 함께 최근 유사 발행 사례를 고려했다는 설명이다. 롯데카드의 신종자본증권 발행 신용등급인 ‘A0’와 유사한 곳은

JB금융지주(175330)(신용등급 A+)가 있다. 지난 4월 JB금융지주가 발행한 1000억원 규모 신종자본증권의 희망금리는 4.4~5.4%였다.

앞서 롯데카드는 지난 5월 제1회차 신종자본증권 1780억원을 발행한 바 있다. 당시 수요예측 공모희망금리는 5.5~6.1%였으며 최종 발행금리는 5.99%로 결정됐다. 이번에는 지난번 대비 희망금리 밴드가 0.1~0.2%p 낮아진 셈이다.

제1회차 발행의 경우 최초 모집금액이 900억원이었으며 수요예측에서 참여신청 41건에 자금 3280억원이 몰렸다. 롯데카드는 영업자산 확대를 위해 자본확충에 나서고 있는 만큼 이번 수요예측에서도 흥행 가능성이 높다. 조달한 자금은 현금서비스와 신용판매 가맹점 대금을 위한 운영자금으로 사용한다.

롯데카드는 최근 지속적인 자본확충으로 레버리지배율 개선에 힘쓰고 있다. 레버리지배율은 자기자본 대비 총자산 수준을 나타내는 자본적정성 지표로 영업자산 확대를 위해 필수적으로 관리해야 한다.

지난 1분기 기준 롯데카드의 신종자본증권 잔액은 4209억원이다. 공모 발행 외에 사모로 발행한 건이 있는데 지난 3월 1700억원, 520억원 두 건을 발행한 바 있다. 이에 따라 롯데카드 단순 레버리지배율은 지난해 7배에서 올 1분기 6.9배로 개선됐다.

지난 5월 발행한 1780억원은 2분기 레버리지배율에 이번에 발행하게 되는 금액은 3분기 지표에 반영된다. 1분기 롯데카드의 총자산 23조1160억원과 자기자본 3조3463억원을 기준으로 해당 효과를 살펴보면 앞선 1780억원 확충으로 6.6배, 2000억원(최대 발행금액 기준)으로 6.2배까지 낮아질 것으로 계산된다. 다만 해당 기간 영업자산 확대로 실제 개선되는 폭은 줄어들 수 있다.

황양택 기자 hyt@etomato.com