이 기사는

2024년 05월 17일 17:10 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 정준우 기자] 디엘건설(DL건설)이 공사 원가 상승에 따른 운전자금 부담 확대에도 불구하고 6600억원 수준의 현금 및 현금성 자산을 바탕으로 단기 유동성 위험을 극복할 것으로 예상된다. 디엘건설은 지난 1분기 PF우발채무가 증가 등에 따라 차입 부담이 확대되고 있는 추세를 보이고 있으나 6000억원 이상의 보유 현금성 자산과 원활한 현금흐름을 바탕으로 재무안전성을 유지할 수 있을 것으로 분석된다.

DL건설의 도산208 주상복합 사업(사진=DL건설)

17일 나이스신용평가는 디엘건설에 대해 유동성 위험이 확대될 가능성이 존재하지만 현재 보유하고 있는 현금성 자산 및 계열사 지원 가능성 등을 고려하면 유동성 위험은 낮은 수준이라고 분석했다.

디엘건설의 현금 및 현금성자산은 지난 1분기 기준 6663억원으로 파악된다. 이에 현재 유동성은 비교적 풍부하나 현재 공사원가가 상승함과 동시에 분양 경기가 저하됨에 따라 운전자금 부담이 확대되고 있다. 아울러 현재 디엘건설이 진행 중인 개발사업의 사업성이 약화되면서 비경상적 비용이 발생할 가능성도 존재한다.

(사진=NICE신용평가)

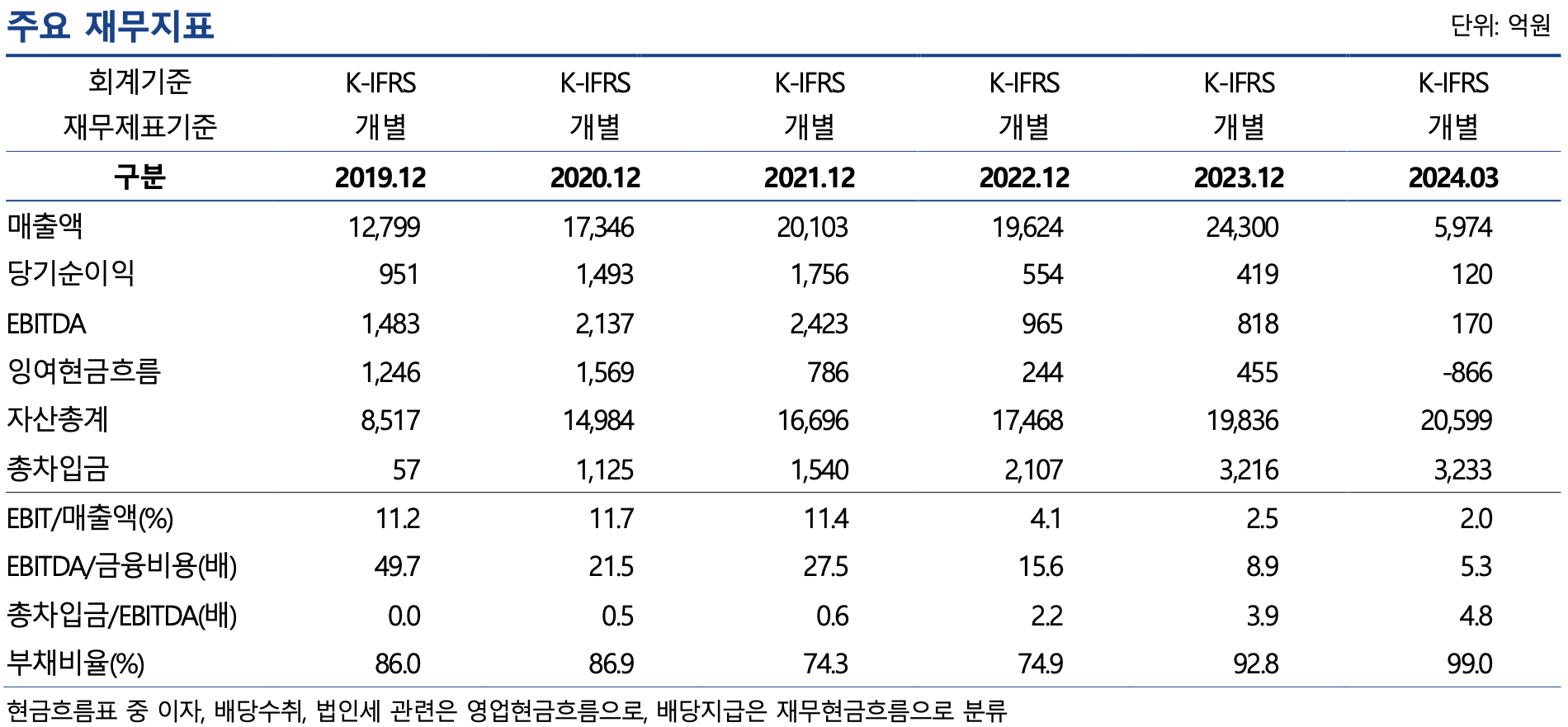

운전자본 증가에 따라 디엘건설의 영업이익은 줄어들고 있다. 2021년 2296억원이었던 디엘건설의 영업이익은 2022년 811억원, 지난해는 615억원으로 줄어들었다. 올해 1분기 디엘건설의 영업이익은 118억원이다.

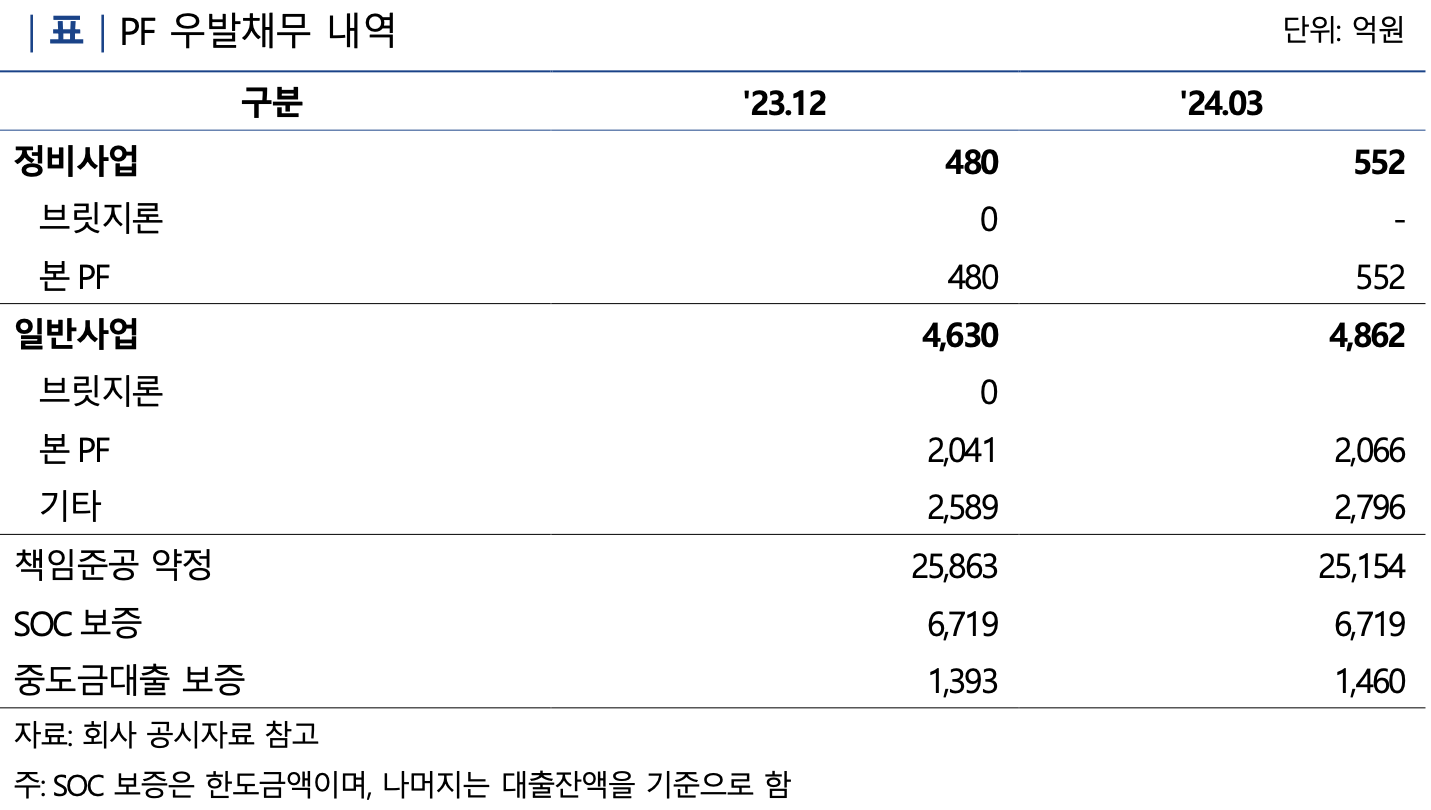

아울러 PF우발부채 규모도 증가하고 있다. 올해 1분기 일반 사업 분야의 PF 우발채무 규모는 4862억원으로 2022년 700억원에서 4000억원 이상 증가했다. 일부 비주택 사업 프로젝트의 책임준공 기한을 연장하는 과정에서 추가 신용 보강이 이뤄진 것이 PF우발부채 증가의 원인으로 꼽힌다. 디엘건설은 향후 안양물류센터 개발 사업 등에 대한 PF차입금을 담보대출 전환 등을 통해 상환할 것으로 예상된다.

더불어 디엘건설의 PF우발채무 중 책임준공 미이행시 채무인수 금액은 올해 1분기 말 기준 2조5154억원이다. 나이스신용평가는 현재 진행 프로젝트의 공정률과 분양률 등을 감안하면 추가 PF채무 인수가 발생할 가능성은 크지 않을 것으로 전망했다.

(사진=NICE신용평가)

우발부채 증가에 따라 디엘건설의 차입금 규모는 매년 증가하고 있다. 지난해 말 3216억원이었던 디엘건설의 총차입금은 올해 1분기 3233억원으로 증가했다. 다만, 1분기 기준 현금 및 현금성자산 규모가 총차입금의 2배 이상인 까닭에 유동성 위험은 크지 않은 것으로 파악된다. 디엘건설의 부채비율도 올해 1분기 기준 99%를 기록해 100% 이하를 유지하고 있다.

나이스신용평가는 디엘건설이 현재 진행중인 프로젝트의 공정률과 분양률 등을 고려하면 추가 우발채무가 발생할 가능성은 낮다고 내다봤다. 또한 기성불(공사 진행 정도에 따라 시공사에게 공사비를 지급하는 방식) 위주로 프로젝트를 구성하고 있어 원활한 현금흐름도 예상된다. 2022년 말 기준 244억원이었던 디엘건설의 잉여현금흐름(FCF)는 지난해 말 455억원으로 1.8배 이상 증가했다.

한편 디엘건설이 속한 디엘그룹의 계열사 지원 가능성도 존재한다. 모회사 디엘건설이 모회사 디엘이앤씨(

DL이앤씨(375500))와 동일한 건설 사업을 진행한다는 점, 그리고 같은 아파트 브랜드(e편한세상)를 공유하고 있다는 점 등을 고려하면 사업적으로 긴밀한 관계가 인정되고 있다. 이에 나이스신용평가는 디엘건설에 대한 그룹 차원의 비경상적 지원이 가능할 것으로 내다봤다.

김창수 나이스신용평가 책임연구원은 “현재 디엘건설의 현금성 자산 규모를 고려했을 때 단기성 차입금에 대한 대응은 무난할 것으로 전망된다”라며 “운전자금 부담 및 진행 개발 사업의 사업성이 약화되고 있지만 유동성과 그룹의 우수한 대외신인도 등을 고려했을 때 유동성 위험은 낮다”라고 분석했다.

정준우 기자 jwjung@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지