이 기사는

2024년 05월 3일 11:40 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 정준우 기자] 네이버(

NAVER(035420))가 전방위적인 사업 확대 및 향후 인공지능(AI) 연구개발 등으로 투자 부담이 이어질 것으로 예상된다. 아울러 마케팅 비용 증가 등으로 인해 현금창출력이 감소 추세를 보이고 있다. 그러나 투자 부담에도 불구하고 네이버는 5조원에 달하는 현금성 자산과 온라인 광고 시장 내 우수한 지위에서 창출되는 현금창출력을 바탕으로 투자 부담을 소화할 전망이다.

(사진=네이버)

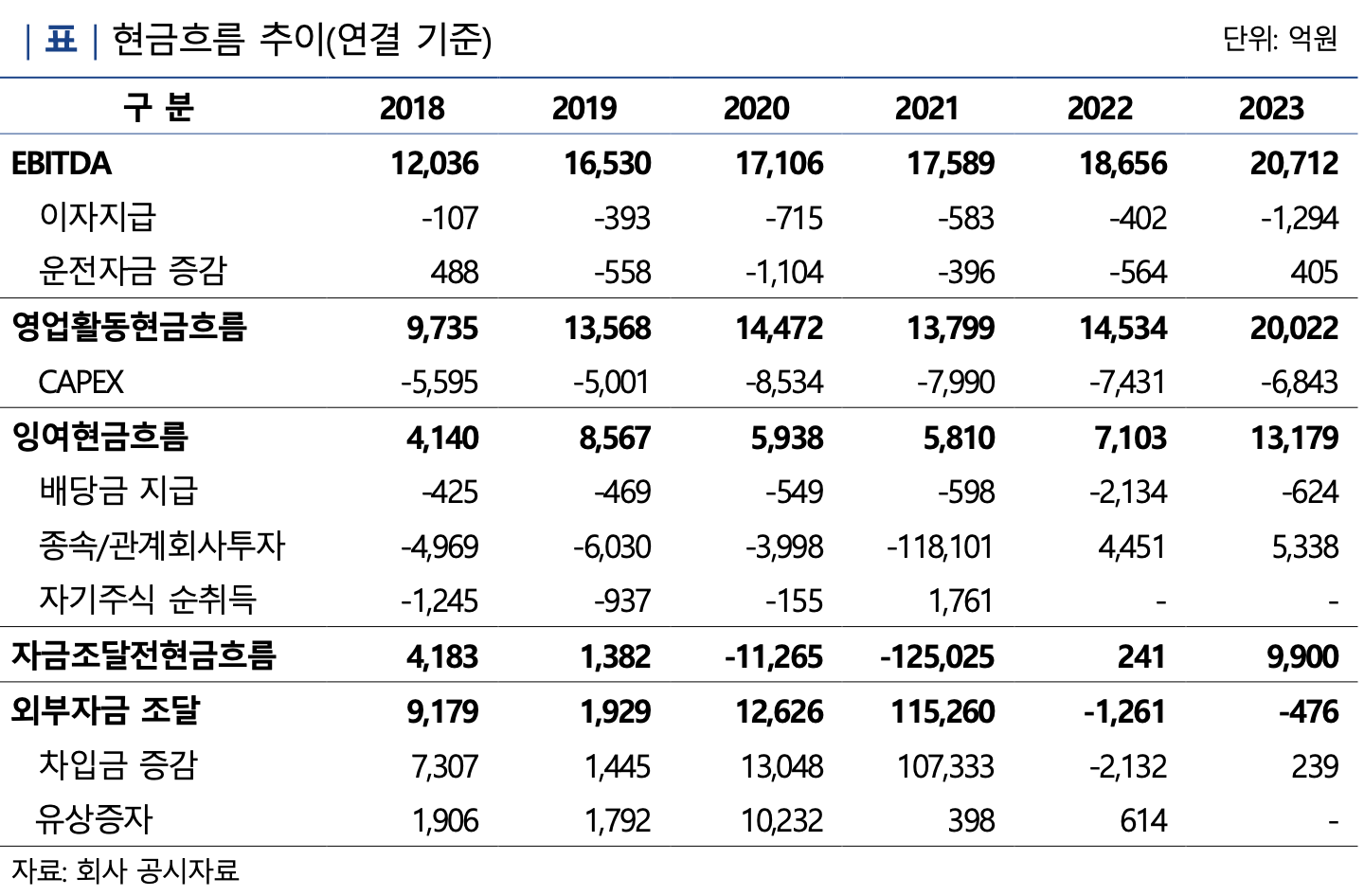

3일 나이스신용평가에 따르면 지난해 네이버의 자본적 지출(CAPEX)은 6843억원을 기록했다. 네이버는 2020년 이후 매년 7000억원 내외의 CAPEX를 지출하고 있다. 신사옥 및 세종에 제2 IDC(인터넷 데이터 센터) 신축 및 일본 내 사업인 라인과 Z홀딩스 간 경영통합과 관련해 라인 주식 공개매수에 2조원을 쏟는 등 투자가 이뤄진 영향으로 풀이된다.

아울러 사업 확장을 위한 대규모 해외 투자도 단행됐다. 네이버는 2020년부터 지난해까지 미국 소재 웹툰 사업을 위해 웹툰 엔터테인먼트(WEBTOON Entertainment)에 1조9000억원을 현금출자했으며 미국 중고거래 플랫폼 포시마크 인수를 위해 1조8752억원을 투입했다.

전방위적 투자로 인해 네이버의 총차입금 규모는 증가세를 보이고 있다. 2021년 3조9614억원이었던 네이버의 총차입금은 2022년 4조1966억원으로 증가했으며, 올해는 소폭 감소한 4조1789억원을 기록했다.

향후 네이버는 인공지능 등 신기술 관련 연구개발에 투자를 이어갈 것으로 전망된다. 아울러 지난해 북미 지역 사업 확장에 나서면서 향후 직·간접적인 투자도 이어질 전망이다.

그에 반해 네이버의 현금창출력은 감소 추세를 보이고 있다. 네이버페이 프로모션에 관련된 마케팅 비용 증가 및 커머스·콘텐츠 사업 내 수수료 비용 증가로 비용 부담이 커지고 있다. 네이버의 EBITDA(상각 전 영업이익)은 2022년 1조8656억원에서 지난해 2조712억원으로 11% 증가했지만, 전체 매출액에서 EBITDA가 차지하는 비중은 같은 기간 22.7%에서 21.4%로 감소했다.

(사진=나이스신용평가)

다만, 네이버는 향후 커머스·핀테크 등 신규 사업 부문에서 높은 매출 성장률이 예상된다. 또한 마케팅 비용 효율화를 진행하고 있어 향후 중단기적으로 우수한 EBITDA가 나타날 수 있을 것으로 전망된다. 아울러 국내 온라인·모바일 시장에서 네이버가 차지하고 있는 시장 지위 등을 고려하면 향후 현금창출력 개선 근거로 작용한다. 네이버가 검색광고 등 서치플랫폼 매출액은 지난해 3조5891억원을 기록했다.

아울러 네이버의 현금성 자산도 투자 부담을 완화시켜줄 것으로 예상된다. 네이버의 지난해 말 기준 현금성 자산 규모는 5조824억원으로 2022년(4조6848억원)보다 8.5% 증가했다. 네이버의 단기 차입금 규모가 지난해 말 기준 1조107억원임을 고려하면 향후 단기 차입금 상환 부담은 낮을 것으로 보인다.

윤성국 나이스신용평가 수석연구원은 네이버의 투자 부담 해소 방안에 대해 “20% 이상인 네이버의 매출 대비 EBITDA 비중과 6조원 이상의 유형자산·금융자산 등을 고려했을 때 네이버의 유동성 위험은 극히 낮은 수준으로 판단된다”라고 분석했다.

정준우 기자 jwjung@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지