이 기사는

2024년 10월 30일 17:53 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 이성은 기자]

S-Oil(010950)(이하 에쓰오일)이 증액 발행에 성공했다. 상향 조정된 신용등급을 기반으로 수익성 악화를 딛고 최대 한도까지 끌어올렸다. 에쓰오일은 발행 규모를 키우면서 채무 상환 자금을 추가로 마련하게 됐다.

사진-에쓰오일

30일 금융감독원 전자공시시스템에 따르면 에쓰오일이 무보증사채 발행 규모를 최대 한도까지 늘렸다. 에쓰오일은 62-1, 62-2, 62-3회차를 각각 1500억원, 800억원, 700억원으로 키워 발행한다.

지난 25일 국내 기관 투자자만을 대상으로 진행된 수요예측에서 흥행을 기록하면서다. 3년 만기인 62-1회의 경우 5.82:1, 2회 4.86:1, 3회 3.33:1을 기록했다. 특히 62-1회의 경우 6400억원이 몰렸으며 2회에는 3400억원, 3회에는 2000억원이 신청돼 2400억 모집에 1조1800억원의 수요가 발생했다.

사채 이율은 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, KIS자산평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 최종으로 제공하는 에쓰오일 3년, 5년 만기 무보증 회사채 개별민평 수익률의 산술평균에 –0.06%p를 가산한다. 10년 만기인 62-3회의 경우 –0.23%p를 가산하기로 했다.

에쓰오일의 회사채 신용등급은 AA+(안정적)다. 유가 변동으로 수익성이 유동적인 정유화학업계의 특성에도 불구하고 최고 수준의 신용등급을 부여받았다. 지난 8월까지 에쓰오일의 무보증사채 신용등급은 AA(긍정적)이었으나 상향조정되면서 이번 수요예측 흥행에도 호재로 작용했다. 실제로 최근 3개월 내 동일 등급 보유 기업이 발행한 무보증사채는 한곳을 제외하면 모두 언더발행에 성공했다.

신용등급 상승에는 에쓰오일의 재무 부담 관리 능력이 긍정적 영향을 미쳤다.

한국기업평가(034950)는 에쓰오일이 대규모 투자건을 단행했음에도 재무 부담을 안정적으로 통제하고 있다고 봤다. 순차입금과 차입금의존도도 효율적으로 관리하고 있다. 지난 6월 말 에쓰오일의 순차입은 지난해 말 대비 증가한 5조2000억원을 기록했으나, 차입금의존도는 29.9% 수준이다.

사진=금융감독원 전자공시시스템

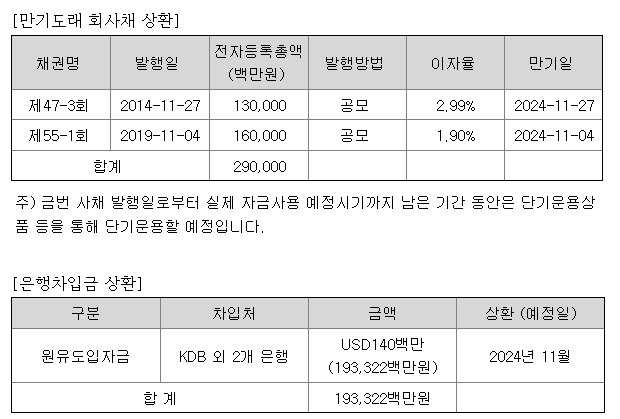

이번 증액 발행으로 에쓰오일은 채무상환 자금을 추가적으로 마련하게 됐다. 총 3000억원에 달하는 이번 조달 자금은 만기 도래 회사채 상환과 은행 차입금 상환에 사용된다.

만기 도래 회사채의 경우 지난 2014년 11월 2.99%의 이자율로 발행한 1300억원과 2019년 11월 1.9% 이율로 발행한 1600억원을 상환한다. 이외 KDB산업은행 등 2개 은행에서 차입해 11월 상환이 예정돼 있는 1932억2200만원도 갚는다. 부족 자금은 보유 자체 자금을 통해 조달한다.

이성은 기자 lisheng124@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지