이 기사는

2024년 12월 3일 17:00 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 이성은 기자]

메리츠증권(008560)이 투자금융(IB)과 금융부문을 기반으로 수익성을 개선했다. 부동산 프로젝트파이낸싱(PF) 인수주선이 주효했다. 건전성과 자본적정성 등은 여전히 해결해야 할 숙제다.

사진=메리츠증권

3일 나이스신용평가에 따르면 메리츠증권의 3분기 누적 IB부문 수익은 3427억원이다. 사업기반이 우수해 수익성을 지속하고 있는데, 올 3분기 기준 해외부동산의 손실 규모도 크지않다. 메리츠증권의 순영업수익 중 위탁매매 부문의 비중은 10%를 하회한다. IB와 금융부문의 비중이 80% 내외 수준을 차지하고 있기 때문이다.

IB부문 이익은 대부분 부동산PF 인수주선이나 채무보증 수수료로 구성돼있다. 금융부문 이익도 위탁매매 연계 여신보다는 IB부문과 연계된 기업대출과 보유채권 이자에서 발생한다. 기업대출을 기반으로 금융부문 이익도 6374억원을 기록해 지난해 동기 5642억원에서 증가세를 보였다. 특히 3분기 중에는 채권운용실적이 개선됐으며, 배당금 수익이 증가하고 손상차손 및 채무보증관련 대손비용이 감소해 수익성에 긍정적인 영향을 미쳤다.

주요 부문이 모두 성장하면서 영업이익도 오르고 있다. 지난해 3분기 누적 순영업수익은 9205억원에서 증가해 1조1547억원을 기록했다. 지난해 연간 실적을 이미 넘어섰다.

영업이익도 같은 기간 4784억원에서 6611억원으로 증가하는 등 수익성이 전반적으로 개선됐다. 수익성을 나타내는 지표인 총자산순이익률(ROA)도 1년 전에 비해 0.3%p 올랐으며 지난해 말과 비교해도 0.4%p 오른 1.3%를 기록했다. 같은 기간 업계 평균인 1.1%를 상회하는 수준이다.

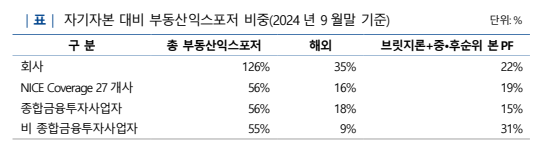

수익성은 지난 2022년 수준으로 상승하고 있으나 건전성과 적정성은 저하되고 있다. 지난 9월 말 기준 전체 부동산 익스포저(위험노출액)는 7조7000억원으로, 자기자본대비 125.8%다. 같은 기간 나이스신용평가 커버리지인 증권사의 경우 56%에 불과하다.

사진=나이스신용평가

특히 상대적으로 위험도가 높은 해외 부동산익스포저 규모는 2조1000억원으로, 자기자본 대비 35% 수준이다. 이중 상업용 부동산이 40%를 넘게 차지하고 있어 비교적 리스크가 크다. 브릿지론과 본PF 중·후순위도 자기자본 대비 22% 수준으로, 종합금융투자사업자 중 높은 편에 속한다. 같은 기간 종투사는 15%에 불과하다.

요주의이하자산비율도 3분기 말 14.1%로 지난해 말 10.2% 대비 큰 폭으로 올랐다. 요주의이하자산이 같은 기간 8827억원에서 1조2655억원으로 증가했으며, 이중 고정이하자산도 4362억원에서 6520억원으로 덩치를 불렸다. 특히 기업대출과 우발부채가 증가해 총위험액이 늘어난 영향으로 조정순자본비율이 지난해 말 174.8%에서 9개월 만에 157.6%로 하락했다.

윤재성 나이스신용평가 연구원은 “부동산금융 중심으로 우수한 사업기반을 보유하고 있으나 부동산익스포저의 양적 부담과 해외익스포저 관련 자산건전성 관리는 부담으로 작용할 것”이라고 말했다.

이성은 기자 lisheng124@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지