이 기사는

2024년 02월 21일 17:15 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 이성은 기자]

한국콜마(161890)가 600억원 규모의 공모채 발행에 나선다. 이번 발행으로 조달되는 자금은 채무상환을 위해 쓰일 예정이다. 최근 같은 등급의 사채 발행이 모두 성공적으로 끝났지만 자회사 적자 등은 위험 요소로 작용할 가능성이 있다.

사진=한국콜마

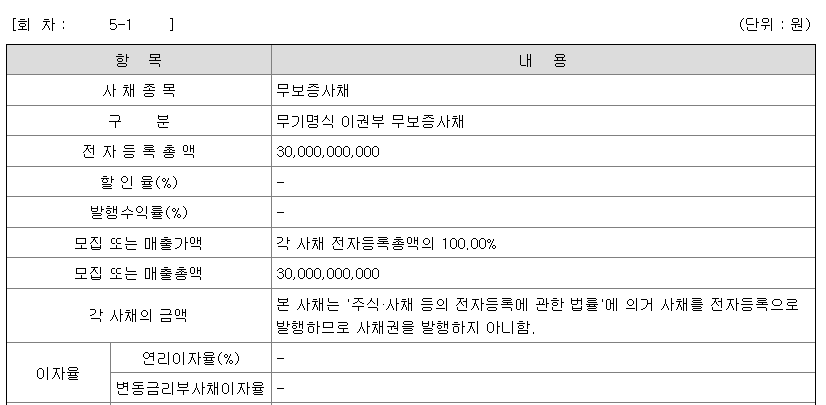

21일 금융감독원 전자공시시스템에 따르면 한국콜마가 무기명식 이권부 무보증사채 5-1회와 5-2회를 발행한다. 발행 예정 총액은 600억원으로 각 회차에서 300억원을 모집할 계획이다. 총액은 수요예측 결과에 따라 1000억원 한도에서 증액될 수 있다.

주관사는 한국투자증권과 KB증권이 맡았다. 이번 공모채는 각각 2년물과 3년물로 나눠 발행된다. 수요예측시 공모희망금리는 한국자산평가, 키스자산평가, 나이스피앤아이, 에프엔자산평가에서 청약일 1영업일 전 최종으로 제공하는 2년만기와 3년 만기 회사채 개별 민평 수익률의 산술평균에 –0.6~+0.3%p를 가산한 이자율로 결정된다.

사진=금융감독원 전자공시시스템

한국콜마는 회사채 발행으로 조달하는 자금을 모두 채무상환에 투입할 계획이다. 지난 2022년 4월 발행된 제4-1회 무보증사채 900억원을 상환할 예정으로, 오는 3월2일은 은행 영업일이 아닌 관계로 인수계약에 따라 다음 영업일인 3월4일에 원금을 상환한다. 600억원 이외에 부족한 부분은 자체 자금을 사용해 충당한다. 다만 최대 변경 한도인 1000억원으로 증액될 경우 4-1회 채무를 자체 자금 충당 없이 상환할 수 있을 것으로 보인다.

최근 6개월 내 동일 등급 2년 만기 회사채 발행사로는 하나에프앤아이, 팜한농 등이 있으며 이들은 모두 수요예측 이후 결정 금리를 개별 민평 대비 평균 –0.23%p, 등급민평 대비 평균-0.21%로 나타났다. 3년물의 경우에도 개별민평대비 평균 0.34%p, 등급민평 대비 평균 0.38%p 낮게 결정됐다

한국콜마의 지난해 3분기 기준 매출액은 1조6038억원으로 당기순이익은 689억원을 기록했다. 지난 2022년 매출액이 1조8657억원, 당기순손실 41억원 대비 큰 폭으로 실적이 개선됐다. 다각화된 사업포트폴리오 덕이 크다. 화장품 ODM, 의약품, HB&B부문에서 우수한 사업경쟁력을 보이고 있기 때문이다. 지난해 3분기 한국콜마는 화장품 부문에서 8271억원의 매출액을 기록했으며 의약품은 5340억원, HB&B부문에서는 678억원이 매출을 올렸다.

다만 자회사의 실적 부진으로 인한 전체 실적 변동 가능성은 악재다. 자회사인 연우의 지난해 매출액은 2359억원으로 영업손실이 1억원, 당기순손실도 98억원을 기록했기 때문이다. 연결기준 매출액은 전년 대비 증가했으나 중국법인의 영업 적자 및 손상 반영이 주요 원인으로 작용해 실적이 악화됐다.

임채욱 한국기업평가 연구원은 “외형성장과 수익성은 개선되고 있으나 연우 인수 및 생선설비 증설 등 자본적 지출 확대로 재무구조가 악화되고 있으며 신규 연구시설 건설을 위해 추가자금이 소요될 것"이라며 "재무안전성 개선 여부에 대해 지켜볼 계획”이라고 전했다.

이성은 기자 lisheng124@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지