이 기사는

2024년 11월 5일 10:19 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 황양택 기자] 교육콘텐츠 개발·서비스업체 데이원컴퍼니가 코스닥 상장을 위해 기업공개(IPO)에 나선다. 보통주 발행으로 300억원의 자금을 모집한다는 계획이다. 자금은 글로벌 사업 확장, AI 도입, 인수합병(M&A) 등에 쓸 계획이다.

2017년에 설립된 데이원컴퍼니는 성인을 대상으로 학습이 필요한 콘텐츠를 개발하고 유통하고 있다. 성인 교육 시장은 고객 유형과 학습 목적, 분야 등에 따라 서로 다른 경쟁 구도를 가진 세부 시장으로 분류된다. 취업 준비생부터 직장인, 자영업자, 프리랜서 등이 대상이다. 강의 내용은 테크와 디자인, 쿠킹, 헤어, 어학 등이 있다.

데이원컴퍼니는 특히 경쟁력 강화 전략으로 4개의 사내독립기업(CIC)을 운영 중이다. 각 분야에 따라 ▲패스트캠퍼스(직장인 역량 개발) ▲콜로소(자영업자·창업자 대상) ▲레모네이드(어학 교육) ▲스노우볼(디지털·IT)로 구성했다.

(사진=데이원컴퍼니)

교육 콘텐츠 중심 매출…부채비율 개선 '고무적'

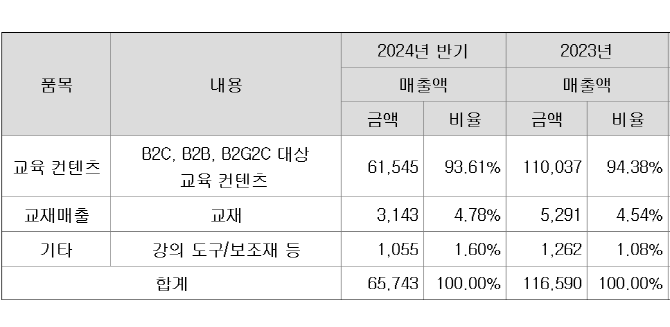

제품 매출 구성은 크게 교육 콘텐츠(95%)와 교재매출(5%)로 이뤄진다. 매출액은 2021년 850억원에서 2022년 1041억원, 2023년 1166억원, 올 상반기 657억원 등으로 확인된다.

상품은 외부 채널 없이 자체적으로 구축한 웹사이트에서 판매 중이다. 브랜딩과 판매 전략 차별화를 위해 독립기업 서비스별로 구분된 웹사이트를 운영하고 있다. 각각의 마케팅실이 개인 고객을 담당하며, 세일즈팀이 기업 고객을 다룬다.

(사진=증권신고서)

실적은 좋지 않다. 규모는 줄고 있지만 적자가 지속되고 있다. 2021년 –225억원, 2022년 –287억원, 2023년 –79억원, 올 상반기 –27억원이다. 영업이익은 지난해 11억원 흑자를 기록했지만 나머지는 적자 신세였다. 실적 저하 주요 원인은 인건비와 광고선전비 증가다.

부채비율은 그동안 마이너스(-) 상태였다. 2021년 –272%, 2022년 –212%, 2023년 –212% 등으로 업종 평균(167%) 대비 열위한 수준이었으나 올 상반기 171%로 올라서면서 개선된 모습을 보였다. 상환전환우선주의 보통주 전환으로 부채가 감소하고 자본잠식이 해소된 영향이다.

앞선 상환전환우선주의 보통주 전환으로 차입금 의존도도 개선됐다. 2022년 투자받을 당시 차입금 의존도가 156% 수준으로 상승했는데, 올 상반기에는 23.8%로 떨어졌다. 업종 평균 대비 우위한 수준이다.

공모희망가액 2만2000원~2만6700원…모집총액 약 300억원

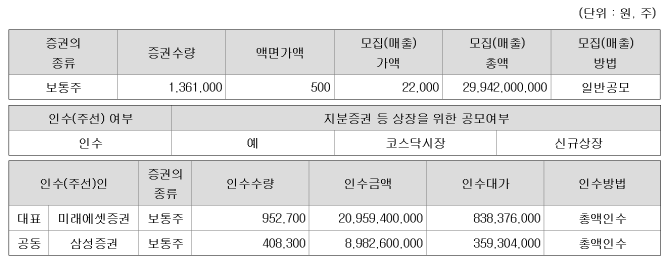

데이원컴퍼니는 이번 IPO를 통해 보통주 136만1000주를 발행한다. 모집가액은 2만2000원이며 모집총액은 약 299억원이다. 인수인으로는

미래에셋증권(037620)과

삼성증권(016360)이 참여한다. 청약기일은 오는 12월 17일부터 18일이며, 납입기일은 같은 달 20일이다.

수요예측은 12월 5일부터 11일까지 진행된다. 청약 대상은 일반청약자가 25%~30%, 기관투자자가 70%~75%로 배정됐다. 공모희망가격은 2만2000원에서 2만6700원 범위로 결정됐다.

(사진=증권신고서)

공모가격 산출은 상대가치법 가운데 주가매출액비율(PSR) 방식이 채택됐다. 국내 증권시장에 기상장된 비교기업을 대상으로 PSR를 산정해 가치평가에 활용했다. PSR는 해당 기업의 주가가 주당매출액의 몇 배인가를 나타내는 지표다.

데이원컴퍼니의 올 상반기 매출액 연환산에 유사기업 PSR, 발행 주식수를 고려한 주당 평가가액은 3만5304원으로 산출됐다. 여기에 할인율 37.68%~24.37%가 적용되면서 공모가격이 결정됐다.

공모로 조달한 자금은 운영자금 185억원, 타법인증권 취득자금 101억원이다. 운영자금은 글로벌 사업 확장과 수익성 제고를 위해 쓰인다. 콘텐츠 IP를 확보하고 사업 전면에 AI를 도입한다. 타법인증권 취득자금은 비즈니스 영역 확대를 위한 M&A 전략에 활용한다.

황양택 기자 hyt@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지