[뉴스토마토 김보선기자] 금융당국이 미국의 기준금리 인상 기조에 국내 회사채 시장 전반의 수급상황이 악화될 수 있다고 보고, 필요시 '채권시장 안정펀드(채안펀드)'를 즉시 재가동하기로 했다. 중소·중견기업에 많은 비우량물 수급 안정을 위해 프라이머리 유동화증권(P-CBO)과 회사채 인수프로그램도 운영하는 방식으로 시장에 대응할 방침이다.

16일 금융위원회는 '회사채 발행 및 인수지원' 브리핑을 열어 미국이 15일(현지시간) 기준금리를 0.25%포인트 인상하면서 국내 시장금리도 상승할 가능성이 있는 만큼 회사채 시장 전반에 걸쳐 수급상황이 악화될 가능성이 있다고 진단했다. 또 신용등급간 양극화도 확대돼 BBB+ 이하 등급 회사채의 거래량이 감소하는 등 비우량등급 회사채 발행 여건이 더욱 악화될 수 있다고 지적했다.

도규상 금융위 금융정책국장은 "회사채 시장 전반에 걸쳐 수급불안이 발생할 경우 지난해 준비한 채안펀드를 가동할 것"이라고 말했다. 이어 "특히 중소·중견기업이 많은 비우량물 시장의 수급 안정을 위해 정책금융기관을 통해 P-CBO와 회사채 인수프로그램을 운영하겠다"고 했다.

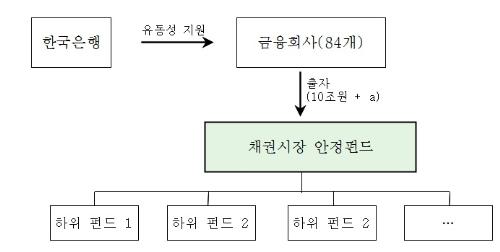

채안펀드는 84개 금융회사가 출자해 최대 10조원 규모로 운영하는데, 필요할 경우 규모가 더 커질 수도 있다. 채안펀드가 가동되면 자금이 필요할 때 주는 '캐피탈 콜'을 실행하고, 비상대응계획에 따라 우량물을 중심으로 회사채 매입을 진행한다.

채권시장 안정펀드 구조. 자료/금융위

중소·중견기업 회사채 인수지원 프로그램은 신규 발행되는 중소·중견기업의 BB~A등급 회사채가 지원대상이며, 최대 6000억원까지 지원한다. 우선은 산업은행이 중소·중견기업 발행 회사채(BBB~A등급) 중 미매각분 5000억원을 인수한다. 여기에 중소·중견기업이 발행한 회사채(BB~BBB등급) 1000억원을 더해 총 6000억원을 유동화회사(SPC)에 양도하는 방식이다. 이후 선순위(AAA) 20%는 기관투자자 등을 대상으로 소화하고, 선순위(A) 77%는 신용보증기금에서 부분보증 조건으로 유동화증권을 발행하는 방식으로 시장에서 소화한다. 후순위 3%는 발행기업이 재인수한다.

아울러 차환 발행되는 중소기업 회사채 1조3000억원, 신규발행 3000억원 등 약 1조6000억원은 P-CBO를 통해 지원한다. 편입자산이 적정한 신용평가 등급을 받기 어려운 회사채는 선순위-후순위로 구조화해 선순위는 신보 보증을 통해 시장에 매각하고, 후순위는 발행기업이 재인수한다. 자체 신용평가 등급을 받은 회사채는 선순위-중순위-후순위로 구조화하며 선순위~중순위에 대해 시장매각을 지원하다. 선순위의 경우 미매각 물량은 산은이 인수키로 했다. 후순위 회사채는 역시 발행기업이 재인수하게 된다.

김보선 기자 kbs7262@etomato.com

이 기사는 뉴스토마토 보도준칙 및 윤리강령에 따라 김기성 편집국장이 최종 확인·수정했습니다.

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지