이 기사는

2024년 05월 16일 17:32 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 황양택 기자] KB라이프생명보험(KB라이프)이 보험영업과 투자영업 모두 안정적인 구조를 갖추면서 우수한 재무 상태를 유지하고 있다는 평가가 나온다. 자본적정성 지표인 지급여력제도 K-ICS 비율도 기준치를 크게 넘어서고 있다.

16일

한국기업평가(034950)에 따르면 KB라이프는 지난해 수입보험료로 4조1162억원을 기록했다. 지난해 푸르덴셜생명과 KB생명 합병 효과로 보험료수익이 확대됐다. 수입보험료는 보험사 재무에서 매출 개념이다.

수입보험료 구성은 일반계정 65.5%에 특별계정 34.5%로 이뤄졌다. 일반계정에서는 보장성보험이 48.4%, 저축성보험이 17.1%이며 특별계정은 퇴직연금 13.0%, 변액보험 21.3%다. 합병 이전 푸르덴셜생명이 보장성보험 중심이었다면 KB생명은 저축성보험 비중이 높았다.

(사진=한국기업평가)

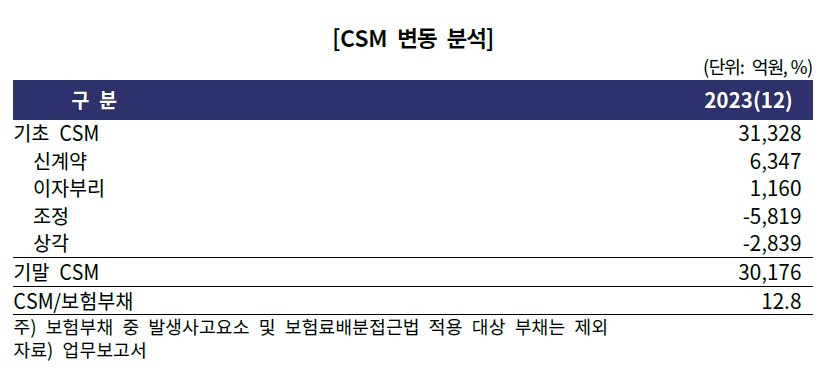

새로운 회계 기준인 IFRS17 체계서 중요한 수익성 지표인 보험계약마진(CSM) 확보 능력은 우수하다는 평가가 나온다. 보장성보험 중심의 영업으로 CSM 상각 규모를 넘어서는 신계약 CSM을 확보하고 있어서다.

지난해 KB라이프의 CSM 변동 내역을 살펴보면 기초 CSM 3조1328억원에 신계약이 6347억원, 이자부리 1160억원 조정 –5819억원, 상각 –2839억원으로 기말 CSM은 3조176억원으로 산출된다. 보험부채 대비 CSM이 12.8%다.

KB라이프의 보장성보험 포트폴리오는 주로 종신보험 등 사망담보로 구성됐다. 보험료 납부형태 기준으로 봤을 때 ‘일시납’ 비중이 낮고 ‘월납’ 비중이 지난해 말 기준 84%로 높아 보험료 유입 측면에서 안정적이다.

CSM 상각이익인 2839억원 기반으로 지난해 보험손익은 2366억원을 기록했으며 투자손익 1188억원을 포함한 영업이익은 3554억원이다.

투자영업 부문에서는 매우 보수적인 자산운용 기조로 운용자산에 내재된 신용위험이 낮다는 평가가 나온다. 지난해 운용자산은 25조2610억원이며 이 가운데 국공채와 특수채 비중이 68.3%로 업계 평균인 43.5%를 크게 넘어선다. 안전자산 비중은 73.0%로 이 역시 업계 평균(51.5%)을 크게 웃돈다.

대체투자 잔액은 약 3조4000억원으로 운용자산 내 비중이 13% 수준으로 낮은 편이다. 물건별 구성은 사회간접자본(SOC) 36%, 부동산 26%, 기업 21% 등이며 지역별로는 국내가 58%, 해외가 42%다.

자본적정성 지표는 업계 최상위다. 지난해 말 기준 K-ICS 비율은 329.8%로 업계 평균인 192.7%와 경쟁그룹 평균 258.1%를 크게 상회하고 있다. 가용자본(지급여력금액)은 6조7589억원, 요구자본(지급여력기준금액)은 2조495억원으로 파악된다.

송미정 한국기업평가 수석연구원은 “푸르덴셜생명과 KB생명 합병 완료 이후 사업지위가 제고되고 우수한 재무건전성을 유지하고 있다”라면서 “투자손익은 변동성이 확대됐으나 경쟁사 대비 안정적이고, CSM 확보 능력을 고려하면 K-ICS 비율도 높은 수준에서 관리될 전망”이라고 평가했다.

황양택 기자 hyt@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지