이 기사는

2024년 12월 13일 18:09 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 이성은 기자] 소화기 내시경 시술도구 전문기업 파인메딕스가 기업공개(IPO)를 위한 국내외 기관투자자 대상 수요예측에서 흥행해 희망밴드 최상단으로 공모가를 확정했다. 공모 자금이 추가 유입되면서 예비비를 마련하고 채무상환 규모 늘릴 예정이다.

사진=파인메딕스 홈페이지

13일 금융감독원 전자공시시스템에 따르면 파인메딕스 공모가는 1만원으로 결정됐다. 공모가밴드 최상단이다. 모집총액도 81억원에서 90억원으로 증가했다. 지난 5일부터 11일까지 진행된 기관투자자 수요예측에서 대부분이 공모가액 최상단 이상으로 신청했다.

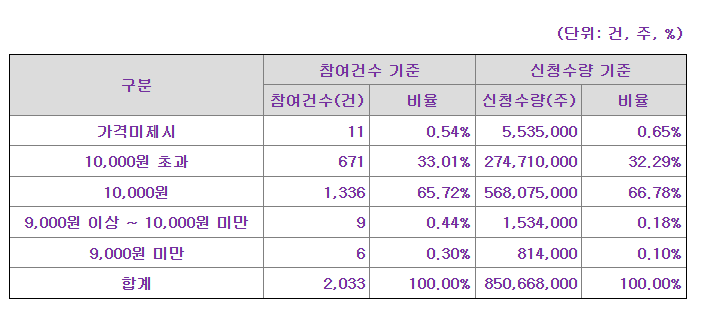

수요예측에 참여한 기관은 총 2033개로 8억5066만8000주를 신청, 경쟁률 1260.25:1을 기록했다. 해외 기관투자자도 참여했다. 건수는 125건, 수량은 4734만6000건이다. 경쟁률은 70.14:1이다.

희망공모가액 밴드는 9000원에서 1만원으로 산출됐다. 그러나 수요예측에 참여한 기관투자자 66.78%가 공모가액 희망밴드 최상단에, 32.29%는 1만원 이상을 제시하면서 공모가액 최상단으로 결정됐다. 희망밴드 미만 신청 건수는 6건으로 비율은 0.3%에 불과했다.

사진=금융감독원 전자공시시스템

의무보유확약 신청도 발생했다. 기간은 15일부터 6개월로, 가장 긴 기간에 해당하는 6개월 의무보유확약은 6건이 신청됐으며, 3개월은 34건, 1개월과 15일이 각각 4건씩 신청됐다.

파인메딕스는 대표주관회사인 한국투자증권과 합의해 최종가격인 1만원을 산출했다. 일반인과 기관투자자 청약은 오는 16일부터 17일까지 이틀간 진행된다. 일반투자자는 22만5000주, 기관투자자 배정 주식은 67만5000주다. 비중은 각각 25%, 75%다.

수요예측이 성공적으로 마무리된 배경에는 성장성과 기술력이 작용했다. 파인메딕스는 지난 2009년 설립돼 소화기 내시경 시술기구 시장의 첫 국산화를 이끌었다. 특히 의료 업계의 요구사항을 반영해 내시경용 시술 기구를 자체 개발하고 생산·판매한다. 파인메딕스는 진단내시경과 치료내시경을 아우르는 제품 라인업을 보유하고 있다. 신규 사업으로 소화기내시경 분야 현장진단 제품과 고기능 디바이스 및 지혈물질 결합 제품을 출시할 예정이다.

특히 지난 11일 전성우 파인메딕스 대표가 독일과 미국 등 해외에서 실적 개선에 대한 자신감을 보인 바 있다. 전 대표는 독일과 미국 등 해외에서 이미 내년 매출 70억원을 확보해 2배 이상의 매출을 확신하고 있다.

파인메딕스는 늘어난 공모자금을 시설자금과 예비비에 쓰기로 했다. 시설자금은 25억원, 운영자금 50억원, 채무상환자금은 2억9200만원에서 9억원으로 증가한다. 이 외에 시설 및 운영자금의 예비비로 2억6000만원을 책정해 공모자금 사용계획에서 부족한 자금을 충당할 예정이다. 채무 상환자금은 하나은행으로부터 3.75%에 빌린 단기차임금 9억원을 갚는 데 쓰인다.

이성은 기자 lisheng124@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지